結婚当初にお互いの給与の額や、お金の使い方や管理について話し合い、双方納得できるといいのですが、最初はどうしても遠慮したり、「なんとなく」決まった事が、いつの間にか“暗黙のルール”になりがちです。

後から釈然としない気持ちが、少しずつ心にたまり、ストレスやトラブルの原因になることもあります。

共働き家庭のお金の管理方法

では、共働き家庭のお金は、どうやって管理すると上手くいき夫婦円満でいられるのでしょうか。

共働き家庭のお金の管理は難しい!

実は夫婦共働きの家庭におけるお金の管理は意外と難しいのです。収入が2か所あることや、夫婦で収入金額に差があることなどが管理を難しくさせています。

夫婦で話し合いをしよう!

共働きの家庭で多いのが、『相手の収入を知らない』『相手が何にお金を使っているか、いくら貯金があるのか分からない』という状況です。共働きの場合はお互いに収入があるので、このように相手のお財布事情を知らないままでも、生活が成り立ってしまうのです。

《Point》

子どもの誕生やマイホーム購入など、今後のライフイベントについて計画があるならば、ずっと「お互いに知らない」ままではいられません。1度きちんと時間をとって、夫婦で話し合いをし、お互いに納得できるお金の管理をする必要があります。

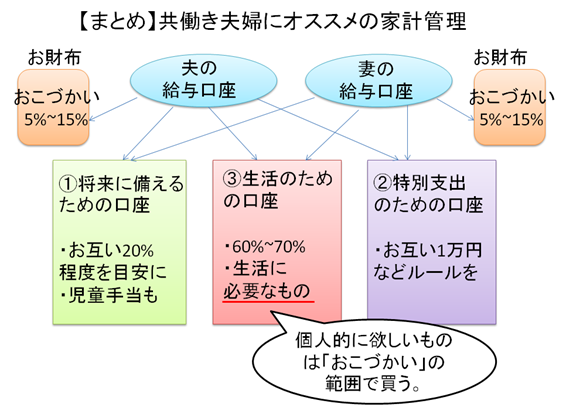

家計管理を楽にする『3つの口座』

円満な家計管理で理想的なのは「夫婦が同レベルで我が家の家計事情を把握している」状態です。収入が2か所あるがゆえに、お金の流れが複雑になりやすい共働き家庭ですが、我が家の家計事情を分かりやすく“見える化”するために、『3つの口座』を利用する方法がオススメです。

『3つの口座』とは?

ここで準備したい3つの口座とは、次の内容です。

①将来に備えるための口座

②特別支出のための口座

③生活のための口座

《Point》

口座ごとに目的を決めてしまうことで、お金を別の目的に流用して使うのを防ぐ効果があります。1つずつ詳しく見ていきましょう。

①将来に備えるための口座

将来に備えるための口座は、教育資金や老後資金を貯めるための口座です。将来に必要なお金を確保するためには、“先取り貯蓄”が有効です。ですから、生活費の残りを貯めるのではなく、毎月の給料日に、最初に決めた金額をこの口座に預け、残りで生活するようにします。お互いに給料の20%程度を目安に金額を決めて、この口座に貯めましょう。

《Point》

児童手当を受け取っている方は、児童手当もこの口座で受け取るようにしておけば教育資金として備えることができます。受給期間中に手を付けず貯めておけば、総額で200万円程度のまとまった資金になります。

②特別支出のための口座

この口座では、毎月の生活費以外の「特別支出」を管理します。特別支出とは、例えば、友人の結婚式のご祝儀や、車検、家具家電の買い替えなど、年に数回程度起こるイベントに必要なお金です。頻度は少ないですが、一度に使う金額は比較的大きいというのが特徴です。

《Point》

将来に備える貯金と分けて貯めておくことで、教育資金や老後資金になるはずのお金を取り崩すことがなくなります。

《Point》

特別支出のための口座も“先取り貯蓄”で貯めるべし!金額は、例えば『お互いに毎月1万円を出す。』というように決めておけば、年間で24万円になります。急に家電が壊れても、生活費のリズムを崩さずに対応できます。

③生活のための口座

この口座は、普段の生活にかかるお金を管理するための口座です。家賃や公共料金の引き落としは、この口座に設定します。食材や日用品を買うお金もこの中から使います。現金派の人は、普段買い物を担当する方が必要な分を引き出しておき管理します。カード決済派の人は、クレジットカードの引き落としをこの口座に指定します。

《Point》

この口座に入れる額の範囲で生活をすることについて、お互いにしっかり認識をする事が大切。家賃や住宅ローン・水道光熱費・通信費・食費・衣類や医療費など何にどのくらい使っていいのか目安の金額を書き出しておくと良いでしょう。

管理は現金派?それともカード決済派??

支払は「現金」と「カード決済」のどちらで行なっていますか?

現金派

現金派のメリットは残金の把握がしやすいことです。封筒を使って生活費を費目ごとに分けたり、週予算ごとに分けたりすれば、細かく記録しなくても残金がひと目で分かります。またペース配分もしやすくなります。家計管理が苦手な人は、まずは現金での管理からスタートすると感覚を掴みやすいでしょう。

《Point》

管理が苦手・・という人は現金での管理からスタートすることをおススメします。

クレジットカード派

カード決済派のメリットは、支払いの手軽さにあります。高額なお金を持ち歩かなくて良かったり、毎週何度もお財布にお金を移し替えたりせずに過ごすことができます。1枚のカードを決めて使うことでポイントを集約し、お得に使えるというメリットもあります。

《Point》

カード決済ではついお金を使いすぎてしまう心配もあります。前もって予算を決めておくこと、そして、請求明細が届くのが、翌月・翌々月になってしまうので、家計簿を記入し「お金を使った日」で管理するよう心がけましょう。

共働き家庭の生活費は夫婦でどう負担する?

「③生活のための口座」について、もう少し詳しく見ていきましょう。①②の貯蓄口座に先取り貯蓄をすると、残りはおよそ手取りの75%程度になります。この75%を全て③の生活費に入れる必要はありません。生活費の他にぜひ確保したいのが「おこづかい」です。

《Point》

「おこづかい」を差し引いた額を「③生活のための口座」に出し合いましょう。

「おこづかい」は、予算管理を楽にする!

生活費は、純粋に「暮らしていくために必要な物を買うお金」と考えましょう。暮らしに必要な物以外に、個人的に欲しい物は「おこづかい」で対応します。最初から「おこづかい」を設定しておくことで、生活費を使い込んだり、欲しい物を買いすぎたりするのを防ぎます。

おこづかいはいくらぐらいにする?

「おこづかい」は、手取り金額の大きさにもよりますが、5%~15%程度の中で計画的に欲しい物を買うようにするのが良いでしょう。よって、生活費は手取りの60%~70%となります。夫婦で収入金額に差がある場合は、「おこづかい」については同額にするなど、納得のいくバランスを話し合いましょう。

ボーナスはどうする?

ボーナスは不安定な収入です。ですから、ボーナスをアテにせず予算管理をします。ボーナスの用途としては、マイホーム購入資金を貯めたい、2人目・3人目の子どもを考えているなどの場合は①将来に備える口座へ。そうでなければ②特別支出に余裕を持たせる資金にする。いくらかをお楽しみとして「おこづかい」に入れたり、旅行を計画するなど、バランスよく配分すると良いでしょう。

まとめ

ここまでにお伝えした家計管理の方法をひと目で分かるよう図に示します。

まずは前向きな話し合いから始めましょう。特に、結婚して2人暮らし、これから子どもも……と考えている場合は、今が“貯めどき”になります!『ひとまず今の暮らしが成立していればよし』ではなく、将来まで見越して資金計画を立てましょう。

話し合いは未来志向で!

話し合いで必要なのは「これからのこと」です。お互いに自分の収入やお金の使い方、現在の貯金額などを伝え合うと、『そんなに色々買っていたの!?』『全然貯金してないじゃん!!』などなど、つい「過去のお金の使い方を責めるモード」に陥りがち。そのような話し合いの仕方では険悪になってしまいますから、過去を責めず、未来志向で話し合いを進めてみてくださいね!

《Point》

お金の管理方法や計画を立てる事は、夫婦の将来の計画を立てる事です。楽しく明るい未来を描きながら、目標を設定し、共通の目標に向かって歩む第1歩としていきましょう。

- 横山 沙織

- ファイナンシャルプランナー(2級FP技能士・AFP)。おこづかいセミナー講師。子供金銭教育をテーマに活動する団体「FPmama Friends」に所属し、親子で学ぶおこづかい教室を開催しています。双子の娘+男の子の3児子育て中のママです。趣味は温泉巡りとベランダ菜園です。